В 6-НДФЛ за 1 квартал включают мартовский НДФЛ с апрельским сроком уплаты: что это значит

В 6-НДФЛ за 1 квартал включают мартовский НДФЛ с апрельским сроком уплаты: что это значит

С 1 квартала 2024 года расчет 6-НДФЛ надо сдавать по новой форме, в которой предусмотрено 6 сроков уплаты налога в квартал, а не 3, как было раньше.

В форму 6-НДФЛ за 1 квартал 2024 года в том числе попадает НДФЛ за март, но по апрельскому сроку уплаты – до 05.04.2024.

Некоторые бухгалтеры из-за этого путаются и неправильно понимают эту норму.

Бухгалтера иногда ошибочно полагают, что по третьему сроку уплаты в строке 026 надо указывать НДФЛ с мартовской зарплаты, которая будет выплачена до 5 апреля.

Но это не так. Дата начисления зарплаты не играет роли, значение имеет только дата ее выплаты, она же – дата удержания НДФЛ.

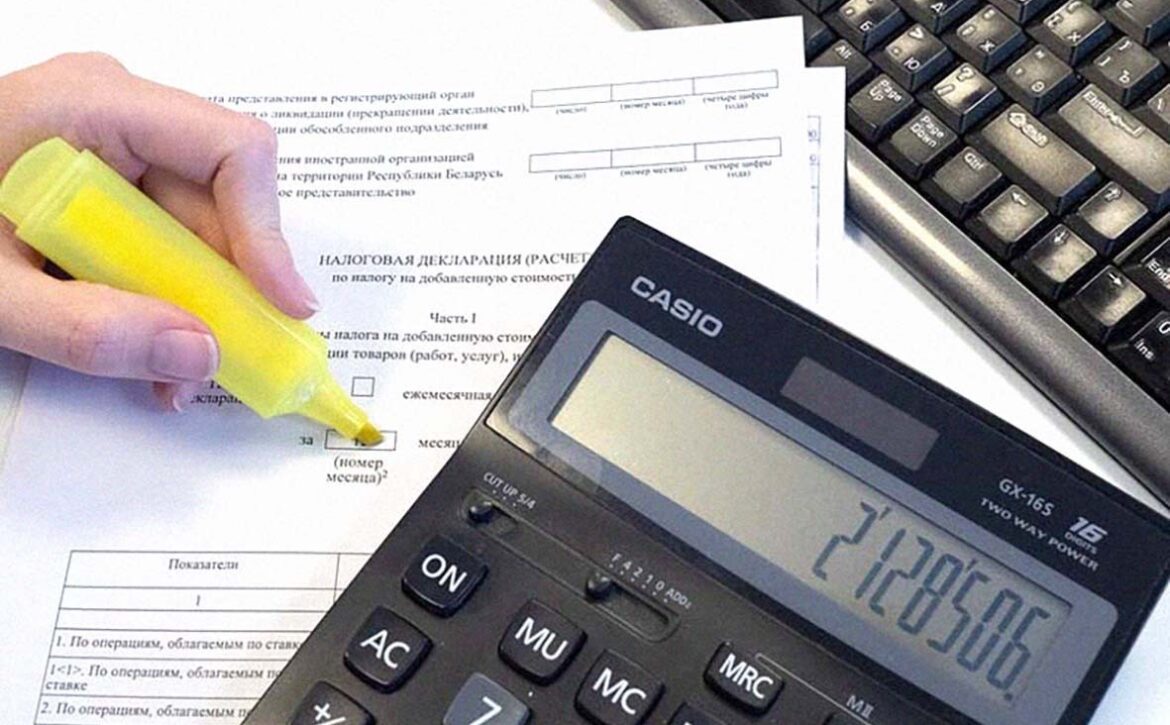

В строке 026 указывают НДФЛ, удержанный с 23 по 31 марта, по которому срок сдачи уведомления – 3 апреля, а срок уплаты – 5 апреля.

Если в компании не было возврата НДФЛ сотрудникам, то сумма в строке 026 = сумма в уведомлении с кодом периода 21/13.

Смотрите в таблице соответствие строк раздела 1 формы 6-НДФЛ и ЕНП-уведомлений.

| Период | Строка 6-НДФЛ | Код периода в уведомлении |

| 01.01.24 – 22.01.24 | 021 | 21/01 |

| 23.01.24 – 31.01.24 | 022 | 21/11 |

| 01.02.24 – 22.02.24 | 023 | 21/02 |

| 23.02.24 – 29.02.24 | 024 | 21/12 |

| 01.03.24 – 22.03.24 | 025 | 21/03 |

| 23.03.24 – 31.03.24 | 026 | 21/13 |

8 800 201 29 75

8 800 201 29 75